Certificazione SOA e bonus edilizi: l’Agenzia delle Entrate interviene con una circolare dedicata, ma restano dubbi

Agenzia delle Entrate, circolare n. 10 del 20 aprile 2023

1.- Con la circolare n. 10 pubblicata lo scorso 20 aprile, l’Agenzia delle Entrate ha fornito importanti chiarimenti in ordine all’ambito applicativo e ai termini di decorrenza dell’obbligo di certificazione SOA, introdotto dal c.d. “decreto Ucraina” ai fini della fruizione delle agevolazioni Superbonus e altri bonus edilizi minori [1].

Tale attestazione, già richiesta alle imprese per la partecipazione a bandi di gara pubblici di importo superiore a 150.000 euro [2], è ora richiesta anche per l’esecuzione di appalti o subappalti privati di importo superiore a 516.000 euro e, in particolare, per l’affidamento dei lavori che beneficiano del Superbonus di cui all’art. 119, d.l. n. 34/2020, nonché per la fruizione dei cc.dd. “bonus minori” (quali bonus ristrutturazioni, ecobonus e sismabonus “ordinari”, bonus barriere architettoniche, etc.) di cui all’art. 121, co. 2, d.l. n. 34, cit..

La certificazione in parola consiste in un’attestazione, rilasciata da appositi Organismi di diritto privato soggetti alla vigilanza dell’ANAC, comprovante il possesso da parte dell’impresa di determinati requisiti in relazione alla categoria di lavorazione che deve essere svolta (quali l’idoneità tecnico-professionale, un’adeguata capacità economica e finanziaria, nonché il corretto adempimento degli obblighi fiscali e contributivi) e a classifiche di importo dei lavori da eseguire.

La ratio sottesa all’introduzione del suddetto obbligo di attestazione, evidentemente, va ricercata nella volontà legislativa di assegnare gli interventi di riqualificazione degli edifici di importo particolarmente rilevante a soggetti “affidabili”, tanto sotto il profilo tecnico e professionale, quanto sotto quello finanziario, nel tentativo – indubbiamente apprezzabile – di arginare i numerosi fenomeni fraudolenti che hanno interessato il mondo dei bonus edilizi, evitando il proliferare di imprese neocostituite spesso al solo fine di intercettare le agevolazioni fiscali.

Come anticipato, l’obbligo di attestazione è stato introdotto dall’art. 10-bis, d.l. n. 21/2022, il quale, al comma 1, prevede che, a decorrere dal 1° gennaio 2023 e fino al 30 giugno 2023, l’esecuzione degli interventi agevolati di cui alle norme sopra richiamate deve essere affidata a:

a) imprese in possesso, al momento della sottoscrizione del contratto di appalto ovvero di subappalto, della occorrente certificazione SOA di cui all’art. 84 del Codice dei contratti pubblici; ovvero

b) imprese che, al momento della sottoscrizione del contratto di appalto ovvero di subappalto, documentano al committente o all’impresa subappaltante l’avvenuta sottoscrizione di un contratto finalizzato al rilascio della predetta certificazione (c.d. “condizioni SOA”).

La medesima disposizione, al comma 2, prevede invece che, a decorrere dal 1° luglio 2023, ai fini del riconoscimento degli incentivi fiscali, l’esecuzione dei lavori di importo superiore a 516.000 euro deve essere affidata esclusivamente alle imprese in possesso, al momento della sottoscrizione del contratto di appalto ovvero di subappalto, della certificazione SOA di cui all’art. 84, cit..

Come chiarito dal successivo comma 4, la norma in commento non trova applicazione, tuttavia, con riferimento ai lavori in corso di esecuzione alla data di entrata in vigore della legge di conversione del decreto (i.e. 21 maggio 2022), nonché ai contratti aventi data certa ex art. 2704 c.c. anteriore alla predetta data.

Se, dunque, già nella fase immediatamente successiva all’entrata in vigore della disposizione in commento era chiaro – da un lato – che l’art. 10-bis, comma 1, non dovesse operare con riferimento ai rapporti già in essere alla data del 21 maggio 2022 (o perché i lavori risultavano già avviati, o perché le parti avevano già siglato un contratto, dotato dei necessari crismi di certezza riguardo alla sua data di sottoscrizione in un momento antecedente all’entrata in vigore della nuova disciplina), e – dall’altro – che la norma prevedesse due steps applicativi, con una progressiva modulazione dei relativi effetti in un primo periodo c.d. transitorio (1.01.2023 – 30.06.2023) e in una successiva fase definitiva (1.07.2023), restavano, tuttavia, molteplici dubbi interpretativi e applicativi, risolti con successivi, diversi interventi di prassi.

2.- In primo luogo, con la Faq del 17 febbraio 2023, l’Agenzia delle Entrate ha precisato che:

“Secondo un’interpretazione sistematica della norma che tenga conto del fatto che l’onere della “condizione SOA” decorre dal 1° gennaio 2023, si può ritenere che, per i contratti stipulati a decorrere dal 21 maggio 2022 al 31 dicembre 2022, le imprese, ai fini della fruizione degli incentivi fiscali di cui agli articoli 119 e 121 del d.l. n. 34 del 2020, possano acquisire la “condizione SOA” entro il 1° gennaio 2023 e non necessariamente al momento della sottoscrizione del contratto”.

Secondo l’Agenzia, dunque, con riferimento ai contratti stipulati tra il 21 maggio 2022 e il 31 dicembre 2022 (nel caso in cui gli interventi oggetto di appalto/subappalto non siano ancora terminati alla medesima data [3]), le condizioni SOA devono essere soddisfatte a far data dal 1° gennaio 2023 e non già al momento di affidamento degli interventi con la sottoscrizione del contratto di appalto/subappalto, come invece sembrava suggerire il dato letterale della disposizione in commento.

A poche settimane di distanza da tale chiarimento, come anticipato, è intervenuta la Commissione consultiva per il monitoraggio istituita presso il Consiglio Superiore dei lavori pubblici con la risposta al quesito n. 1/2023, presentato dall’ANCE.

In tale occasione, la Commissione ha precisato che il richiamo operato dall’art. 10-bis, cit. all’art. 84 del codice dei contratti pubblici (d.lgs. n. 50, cit.) non è quello di replicare, anche negli appalti privati che beneficiano delle agevolazioni fiscali, il complesso meccanismo di attribuzione delle categorie previsto per gli appalti pubblici, quanto, piuttosto, quello di garantire la moralità, la professionalità e la reale presenza sul mercato dell’impresa affidataria. Di conseguenza, secondo la Commissione, il possesso di tali requisiti in capo all’impresa esecutrice degli interventi si intende verificato mediante l’ottenimento della certificazione SOA, a prescindere dal riferimento alla categoria e alla classifica corrispondenti alla natura e all’importo dei lavori da eseguire, previste dall’art. 84. Pertanto, ai fini della “occorrente qualificazione SOA” richiesta per la fruizione dei bonus edilizi, si considera necessario e, al contempo, sufficiente, il possesso della SOA con riferimento ad una delle categorie che risultano idonee e coerenti con i lavori oggetto delle agevolazioni fiscali. Inoltre, sempre in coerenza con il fine della norma e con il principio della non necessaria corrispondenza tecnica, la Commissione ha affermato che non è necessario l’esatto possesso di un attestato nella classifica di importo che sarebbe stata richiesta in un appalto pubblico, ma può essere ritenuto sufficiente il possesso della prima classifica.

3.- Poiché gli interventi appena richiamati non avevano dissipato tutti i dubbi legati all’applicazione della disciplina in discorso, il legislatore è intervenuto con una norma di interpretazione autentica inserita all’interno della legge di conversione del c.d. decreto “blocca cessioni” (art. 2-ter, lett. d), d.l. n. 11/2023, conv. in l. n. 38/2023). La norma in commento ha, in particolare, precisato che la soglia di 516.000 euro di cui al comma 2 dell’art. 10-bis è calcolata avendo riguardo singolarmente a ciascun contratto di appalto e a ciascun contratto di subappalto e che le disposizioni in materia di SOA non si applicano alle agevolazioni concernenti le spese sostenute per l’acquisto di unità immobiliari.

Da ultimo, con la circolare n. 10 del 2023, l’Agenzia delle Entrate, allo scopo di fornire un “manuale di istruzioni” a imprese e beneficiari delle agevolazioni, nel tentativo di evitare una paralisi del settore o, peggio, il disconoscimento a posteriori degli incentivi legati ai bonus edilizi, ha ulteriormente precisato i termini di decorrenza degli obblighi introdotti dall’art. 10-bis.

A tale proposito, l’A.F. ha osservato che, secondo un’interpretazione sistematica della norma – che tenga conto del combinato disposto dei commi 1, 2 e 4 e dell’esigenza di tutelare l’affidamento dei contribuenti sul quadro normativo in vigore fino al 21 maggio 2022, evitando di travolgere i rapporti già instaurati prima dell’entrata in vigore dell’art. 10-bis –, le disposizioni di cui all’art. 10-bis (e non solo del comma 1, come invece sembrava stabilire il successivo comma 4 della medesima disposizione) non trovano applicazione, ai fini del riconoscimento delle agevolazioni fiscali, con riferimento ai rapporti già in essere alla predetta data [4].

Diversamente, per i lavori avviati e i contratti di appalto o subappalto stipulati a partire dal 21 maggio 2022, l’Agenzia ha ribadito che le condizioni SOA devono risultare soddisfatte alla data del 1° gennaio 2023 (non già alla data di sottoscrizione del contratto di appalto o subappalto, come del resto chiarito dall’art. 2-ter, co. 1, lett. d) del d.l. n. 11/2023), considerando che la norma richiede tali condizioni a decorrere dal 1° gennaio 2023.

Per i contratti di appalto e subappalto stipulati a decorrere dal 1° gennaio 2023, invece, la certificazione SOA o l’avvenuta sottoscrizione di un contratto finalizzato al rilascio della predetta certificazione devono sussistere al momento della stipulazione del contratto; anche in tale ultima ipotesi, peraltro, l’A.F. ha precisato che il mancato ottenimento della certificazione entro il 1° luglio 2023 determina la perdita dei benefici fiscali.

In ogni caso, l’Agenzia ha chiarito che, con riferimento alle spese sostenute fino al 30 giugno 2023, nel caso in cui l’impresa abbia sottoscritto un contratto con un organismo di attestazione finalizzato al rilascio della SOA, le agevolazioni fiscali spettano anche se l’appaltatore o il subappaltatore non ottengano la certificazione alla data del 1° luglio.

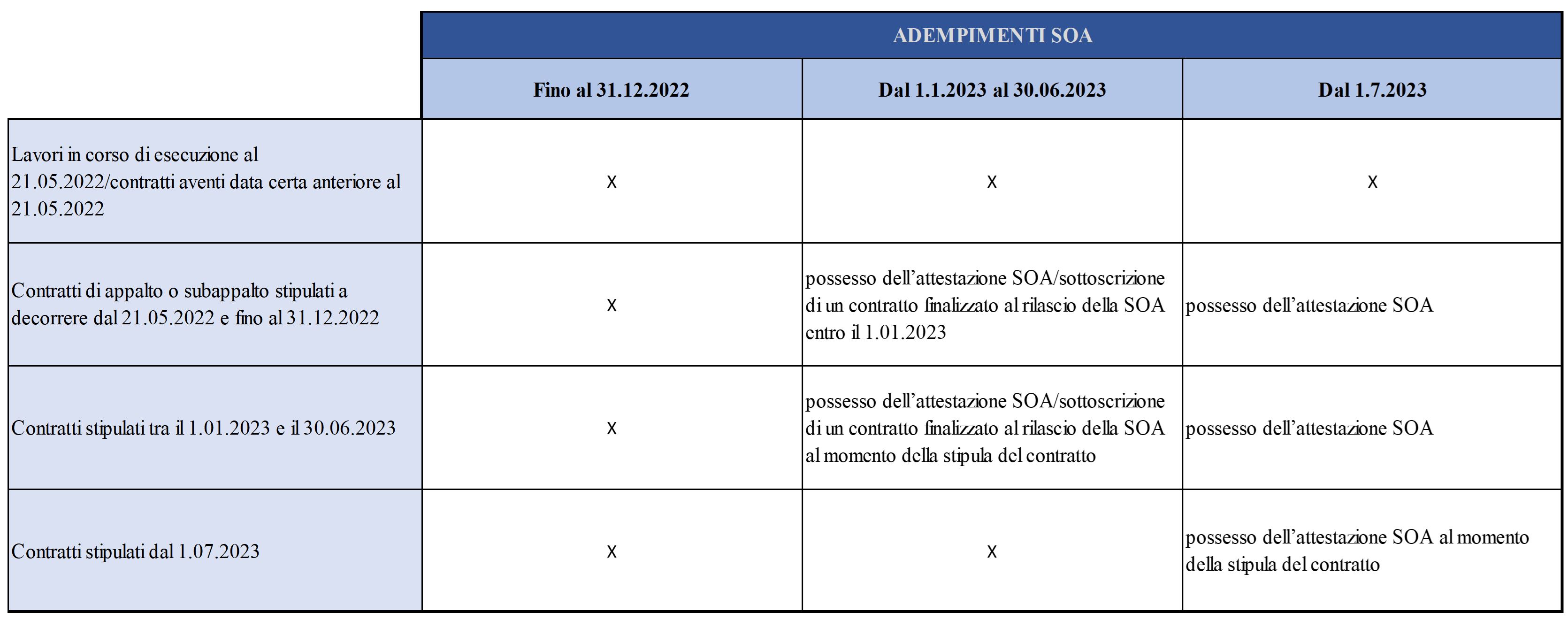

Così descritto il quadro temporale di applicazione dell’art. 10-bis, è dunque possibile individuare quattro distinti regimi, di seguito brevemente riepilogati:

Venendo all’ambito oggettivo di applicazione dell’art. 10-bis cit., l’Agenzia delle Entrate ha inoltre evidenziato che il rispetto delle “condizioni SOA” riguarda sia la fruizione diretta della detrazione in dichiarazione, sia l’esercizio delle opzioni per lo sconto in fattura o la cessione del credito, relativamente agli interventi previsti dall’art. 119 (Superbonus) e dall’art. 121, co. 2, del d.l. n. 34/2020 [5]. Ciò in quanto, ad avviso dell’A.F., deporrebbe in tal senso il dato letterale della disposizione, la quale ha introdotto l’obbligo di attestazione SOA “ai fini del riconoscimento degli incentivi fiscali di cui agli artt. 129 e 121 del decreto-legge 19 maggio 2020, n. 34” con riferimento “all’esecuzione dei lavori di importo superiore a 516.000 euro, relativi agli interventi previsti dall’art. 119 ovvero dall’art. 121, comma 2, del citato decreto-legge”.

Detto chiarimento, però, non convince, dal momento che estende l’applicazione dell’art. 10-bis anche alle ipotesi diverse dall’opzione per lo sconto in fattura o la cessione del credito che sono disciplinate dalle specifiche norme agevolative e non dall’art. 121. Del resto, una tale interpretazione risulta in contrasto anche con la ratio dell’art. 10-bis che, come anticipato retro, è quella di arginare i fenomeni fraudolenti che hanno interessato il mercato dei bonus edilizi e che, come si evince dai fatti di cronaca degli ultimi anni, sono perpetrati pressoché esclusivamente mediante la cessione del credito a banche o altri intermediari finanziari, con immediata monetizzazione del profitto da parte del cedente.

Infine, con riferimento alla soglia materiale prevista per l’applicazione delle condizioni SOA, l’Agenzia ha chiarito che i commi 1 e 2 dell’articolo 10-bis fanno riferimento all’esecuzione di lavori di importo superiore a 516.000 euro; a tal riguardo, l’Amministrazione ritiene che l’importo dei lavori debba intendersi al netto dell’IVA e che, nell’ipotesi in cui detti lavori siano affidati in subappalto, le “condizioni SOA” devono essere rispettate dall’impresa appaltatrice nel caso in cui il valore dell’opera complessiva superi i 516.000 euro, nonché dalle imprese subappaltatrici solo qualora le stesse eseguano lavori di importo superiore a 516.000 euro [6].

Alla luce del dato letterale della norma, e in assenza di indicazioni di segno diverso da parte dell’Amministrazione finanziaria, restano invece escluse dal perimetro applicativo dell’art. 10-bis le fattispecie disciplinate mediante schemi contrattuali diversi dall’appalto (si pensi, ad esempio, ai contratti di mandato – con o senza rappresentanza – stipulati dai General Contractor non edili con i committenti – sul punto, sia consentito rinviare ad altro articolo su questo sito, ovvero ai contratti di fornitura e posa in opera). In tal caso sarà tuttavia opportuno verificare la natura sostanziale del contratto, accertandosi che lo stesso non contenga, “di fatto”, le previsioni tipiche del contratto di appalto.

4.- Nonostante i descritti chiarimenti, restano tuttavia “aperte” alcune questioni di primaria importanza ai fini della corretta applicazione della norma in commento.

Anzitutto, non è chiaro se, con riferimento ai contratti stipulati tra il 21 maggio 2022 e il 31 dicembre 2023 per lavori protrattisi oltre il 1° gennaio 2023, la mancata integrazione delle “condizioni SOA” entro il 1° gennaio 2023 faccia automaticamente decadere l’intera detrazione maturata in capo al beneficiario in relazione alle spese sostenute a partire da tale data (i.e. spese 2023), ovvero se sia ammissibile una forma di “sanatoria” nel caso in cui l’impresa – che, alla data del 1° gennaio non aveva ancora ottenuto la certificazione ovvero non aveva ancora stipulato il contratto finalizzato al suo rilascio – rispetti tali requisiti successivamente.

Infine, altro tema dibattuto riguarda il calcolo della soglia rilevante ai fini dell’applicabilità dell’obbligo di attestazione di cui all’art. 10-bis. Ci si chiede, in particolare, se tale soglia debba essere accertata esclusivamente prima dell’inizio dei lavori (vale a dire, con esclusivo riferimento all’importo dei lavori autorizzato dal titolo abilitativo depositato, come indicato nel contratto di appalto/subappalto originario), oppure se debba essere oggetto di successiva verifica, ad esempio nel caso in cui vengano depositate varianti progettuali che, determinando un incremento dei lavori oggetto di affidamento, comportino il superamento della soglia di 516.000 euro.

È evidente, dunque, come la normativa in discorso sia, ancora oggi, oggetto di dubbi interpretativi, su cui si auspicano, dunque, i necessari chiarimenti ufficiali.

___________________________________

[1] Come noto, l’art. 10-bis del d.l. n. 21/2022 (c.d. “decreto Ucraina”, conv. in l. n. 51/2022), ha introdotto, ai fini della fruizione delle agevolazioni fiscali di cui agli artt. 119 e 121 del d.l. n. 34/2020, l’obbligo di affidare l’esecuzione in appalto o subappalto degli interventi agevolati di importo superiore a 516.000 euro ad imprese in possesso della certificazione SOA.

[2] Tale obbligo è previsto dall’art. 84 del d.lgs n. 50/2016 (Codice dei Contratti Pubblici), il quale dispone che i soggetti esecutori a qualsiasi titolo di lavori pubblici di importo pari o superiore a 150.000 euro devono provare il possesso dei requisiti di qualificazione previsti dall’art. 83 del medesimo d.lgs. mediante un’attestazione rilasciata da appositi organismi (Società Organismi di Attestazione) vigilati dall’Autorità Nazionale Anticorruzione (ANAC).

[3] Ciò in quanto, nell’ipotesi in cui i lavori risultino ultimati alla data del 31 dicembre 2022, non troverebbe applicazione neppure la disciplina transitoria in vigore, appunto, a partire dal 1° gennaio 2023.

[4] Ne consegue che, per i lavori già avviati alla data del 21 maggio 2022, ovvero ai lavori affidati mediante contratto di appalto o subappalto avente data certa anteriore al 21 maggio, non solo non è richiesto il rispetto delle condizioni SOA di cui al comma 1, ma l’obbligo di attestazione non scatta neppure successivamente al 1° luglio 2023.

[5] Come chiarito dall’art. 2-ter, d.l. n. 11/2023, tuttavia, la norma non si applica alle spese sostenute per l’acquisto di unità immobiliari: pertanto, restano esclusi dalla novità normativa il c.d. sismabonus acquisti (di cui all’articolo 16, comma 1-septies, del d.l. n. 63 del 2013), nonché la detrazione prevista dall’art. 16-bis, co. 3 TUIR, tanto nel caso di utilizzo diretto della detrazione, quanto nel caso di esercizio dell’opzione.

[6] Il superamento della soglia, pertanto, dovrà essere verificato con riferimento a ciascun atto di affidamento in appalto o in subappalto e, in quest’ultimo caso, solo laddove l’importo dei lavori oggetto del singolo contratto di subappalto superi la predetta soglia.