L’Agenzia delle Entrate ha definito il quadro operativo in merito alle soluzioni da adottare in relazione a particolari eventi che potrebbero verificarsi nella circolazione dei crediti da bonus edilizi nell’ambito della “Piattaforma cessione crediti” con i seguenti documenti:

- Circolare n.33/E del 6/10/2022 che tratta le richieste di annullamento nel caso di prima cessione o sconto in fattura non corrette;

- Circolare n. 6/E del 8/3/2024 che interviene a regolare le richieste di annullamento delle cessioni dei crediti successive alla prima cessione.

In entrambe le circolari l’Agenzia ribadisce come essa è estranea al rapporto di natura privatistica tra cedente e cessionario e può intervenire solo su richiesta dei soggetti interessati.

La Circolare n.33/E fornisce indicazioni per rimediare ad eventuali errori commessi nella compilazione della “Comunicazione”[1] o nella circolazione dei crediti nella “Piattaforma”.

Innanzitutto il documento di prassi specifica le tempistiche e le soluzioni “ordinarie” in caso di errore nella compilazione della comunicazione:

- entro il quinto giorno del mese successivo a quello di invio è possibile trasmettere una Comunicazione interamente sostitutiva della precedente, ed in tale caso nella Piattaforma sono visibili solo gli importi correttamente indicati con l’ultima Comunicazione inviata;

- qualora il predetto termine è trascorso e non è possibile trasmettere una Comunicazione sostitutiva di quella errata, il credito non ancora accettato può essere rifiutato dal cessionario/fornitore tramite l’apposita funzionalità in Piattaforma. Il predetto rifiuto rimuove gli effetti della Comunicazione errata ed il cedente, beneficiario della detrazione, non potrà comunicare una nuova cessione dello stesso credito tramite la Piattaforma (come avviene in caso di rifiuto delle cessioni successive alla prima), ma se il relativo termine non è scaduto, potrà trasmettere una nuova Comunicazione corretta, a favore dello stesso o di altro cessionario.

Dopodiché la Circolare dirama le istruzioni per risolvere alcune tipologie di errore, nei casi in cui non siano state adottate le soluzioni ordinarie ed il credito derivante dalla Comunicazione sia stato accettato dal cessionario.

In particolare il documento circoscrive gli errori qualificabili come “formali”[2] inerenti la Comunicazione ed in tale caso il cedente, l’amministratore di condominio o l’intermediario che ha inviato la Comunicazione deve segnalare all’Agenzia con una comunicazione in forma libera trasmessa a mezzo pec all’indirizzo annullamentoaccettazionecrediti@pce.agenziaentrate.it l’errore commesso ed indicare i dati corretti.

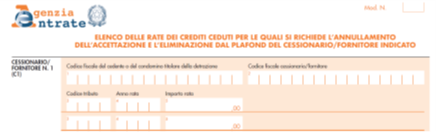

Altresì la Circolare analizza il caso degli errori “sostanziali”[3] inerenti la Comunicazione ed in tale caso l’istanza di variazione deve essere effettuata congiuntamente dal cedente e dal cessionario utilizzando il modello, contenuto nella medesima Circolare, denominato “Richiesta di annullamento dell’accettazione dei crediti ceduti” anch’esso da inviare all’indirizzo pec sopra indicato.

Tale modello si compone di:

- una parte “anagrafica” nel quale devono essere indicati i dati del cedente e del cessionario/fornitore e da questi sottoscritto in forma autografa o digitale;

- una parte “specifica” (di cui si riporta estratto in immagine sottostante) dove per ogni cessionario occorre indicare i dati dei crediti che sono stati accettati per errore. In particolare è necessario riportare, per ogni rata annuale in cui è stata suddivisa la detrazione ceduta:

- il codice fiscale del cedente (titolare della detrazione – in caso di condominio, indicare il codice

fiscale del condomino titolare della detrazione e non il codice fiscale del condominio o dell’amministratore);

- il codice fiscale del cessionario/fornitore;

- il codice tributo del credito ceduto;

- l’anno a cui si riferisce la rata;

- l’importo della rata.

La soluzione operativa indicata dalla circolare n.6/E consente, invece, alle parti di rimuovere gli effetti della comunicazione di cessione del credito successive alla prima o successive allo sconto in fattura in modo che lo stesso ritorni nella sfera di disponibilità del cedente.

I casi circoscritti dal documento di prassi riguardano due fattispecie:

- la cessione sia stata accettata per errore dal cessionario, che invece intendeva rifiutarla;

- il cedente ed il cessionario – dopo l’accettazione della cessione da parte di quest’ultimo – intendano annullare la comunicazione effettuata sulla piattaforma.

Entrambe le fattispecie, poi, potrebbero avere ad oggetto sia “crediti tracciabili” che “crediti non tracciabili”.

Nel primo caso il rifiuto potrà essere esercitato per ciascuna rata del credito ove questa non sia stata ulteriormente ceduta oppure destinata all’utilizzo in compensazione a mezzo F24.

Nel secondo caso il cessionario deve disporre di credito residuo sufficiente per la tipologia indicata e la relativa annualità in quanto viene ridotto il suo plafond per l’importo corrispondente.

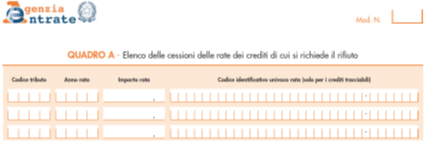

In pratica l’operazione di rifiuto si concretizza nella compilazione del modello denominato “Richiesta di rifiuto della cessione dei crediti” ed allegato alla menzionata circolare n.6/E.

Tale modello si compone di:

- una parte “anagrafica” nel quale devono essere indicati i dati del cedente e del cessionario e da questi sottoscritto in forma autografa o digitale;

- del “quadro A”, fulcro del modulo, dove devono essere indicati il codice tributo, l’anno a cui si riferisce la rata, l’importo della rata ed il codice identificativo univoco della rata (solo per i crediti tracciabili)

Il modello compilato e sottoscritto deve essere trasmesso a mezzo pec all’indirizzo annullamentoaccettazionecrediti@pce.agenziaentrate.it ed all’esito positivo dell’operazione tecnica di rifiuto della cessione ne sarà data comunicazione agli interessati che potranno consultare lo stato aggiornato della cessione sulla Piattaforma e dunque i crediti torneranno nella disponibilità del cedente ai fini dell’eventuale ulteriore cessione o dell’utilizzo in compensazione tramite modello F24, se ancora nei termini di legge.

___________________________________

[1] “Comunicazione dell’opzione relativa agli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica (Artt. 119 e 121, decreto-legge n.34 del 2020, modificati dalla legge n. 234 del 2021)”

[2] Possono essere considerati errori formali, ad esempio, quelli relativi alle seguenti informazioni presenti nel modello di comunicazione:

nel frontespizio: recapiti (e-mail e telefono); codice fiscale del rappresentante del beneficiario e relativo codice carica; indicazione dell’eventuale presenza dell’amministratore nel campo “Condominio minimo”; codice identificativo dell’asseverazione presentata all’ENEA per gli interventi di riqualificazione energetica di tipo Superbonus; codice identificativo dell’asseverazione per gli interventi di riduzione del rischio sismico e relativo codice fiscale del professionista;

nel quadro A: indicazione del semestre di riferimento, per le spese del 2020; stato di avanzamento lavori (SAL) ed eventuale protocollo della comunicazione;

nel quadro B, i dati catastali;

nel quadro D: data di esercizio dell’opzione; tipologia del cessionario

[3] L’errore – o l’omissione – relativo a dati della Comunicazione che incidono su elementi essenziali della detrazione spettante e quindi del credito ceduto può essere definito sostanziale (ad esempio, è un errore sostanziale l’errata indicazione del codice dell’intervento da cui dipende la percentuale di detrazione spettante e/o il limite di spesa, oppure del codice fiscale del cedente).