L’art. 1 comma 2 del D.L. n. 212 del 29/12/2023 ha previsto il riconoscimento di un contributo a fondo perduto ai contribuenti persone fisiche con un reddito di riferimento non superiore a 15.000 euro, in relazione alle spese sostenute dal 1° gennaio 2024 al 31 ottobre 2024:

- per gli interventi indicati dall’ 119 , comma 8-bis, primo periodo, del D.L. n. 34/2020[1] : si tratta, quindi, delle spese effettuate sugli immobili inseriti all’interno di un condominio o di edifici composti da 2 a 4 unità immobiliari (anche se possedute da un unico proprietario) per cui trova applicazione la detrazione c.d. Superbonus del 70% relative a riqualificazione energetica degli edifici, riduzione del rischio sismico, installazione di impianti fotovoltaici e/o colonnine di ricarica di veicoli elettrici

- che entro la data del 31 dicembre 2023 abbiano raggiunto uno stato di avanzamento dei lavori non inferiore al 60% asseverato ai sensi dell’art. 119, comma 13, del D.L. n. 34/2020 e oggetto di opzione per lo sconto in fattura o per la cessione del credito ai sensi dell’art. 121, comma 1, lett. a) e b), del D.L. n. 34/2020

Il Decreto del Ministero dell’Economia e delle Finanze del 6 agosto 2024 ha fissato i requisiti e le modalità che i beneficiari devono rispettivamente possedere e utilizzare per ottenere il contributo, incaricando l’Agenzia delle entrate della gestione delle istanze per la richiesta del contributo.

In particolare sono state demandate al Provvedimento dell’Agenzia delle Entrate n. 360503 del 18/9/2024 le modalità di compilazione dell’istanza, il suo contenuto informativo e ogni altro elemento necessario all’erogazione del contributo.

Specificatamente il modello di istanza allegato al Provvedimento contiene:

- una parte anagrafica[2] nonché una serie di dichiarazioni rese ai sensi dell’art. 47 sul possesso dei requisiti per l’ottenimento del contributo a fondo perduto[3].

- un quadro “A”: per l’indicazione dei dati catastali identificativi dell’unità immobiliare per la quale si richiede il contributo;

- un quadro “B” composto da due sezioni:

- la Sezione I per l’indicazione dei codici fiscali dei componenti del nucleo familiare del richiedente e/o del de cuius nell’anno 2023 previsti dall’articolo 119, comma 8-bis1, del decreto-legge 19 maggio 2020, n. 34, e dei rispettivi redditi complessivi conseguiti nell’anno di imposta;

- la Sezione II per l’indicazione delle spese sostenute, nel periodo compreso tra il 1° gennaio 2024 e il 31 ottobre 2024, dal richiedente e/o dal de cuius e dagli eventuali ulteriori soggetti aventi diritto al contributo per l’unità immobiliare indicata nel quadro A e relative agli interventi edilizi per i quali spetta la detrazione con percentuale del 70 per cento, al lordo dell’eventuale sconto in fattura applicato dal prestatore a fronte della cessione del credito d’imposta corrispondente alla In relazione a tali spese è indicata la data del primo bonifico effettuato dal richiedente e/o dal de cuius nel periodo compreso tra il 1° gennaio 2024 e il 31 ottobre 2024.

- un quadro “C”: che riepiloga i dati indicati dal richiedente, necessari alla determinazione del contributo.

Ai fini della richiesta del contributo, come anticipato, il richiedente deve possedere il requisito di avere un reddito di riferimento per l’anno di imposta 2023 non superiore a 15.000 euro, determinato ai sensi dell’articolo 119, comma 8-bis1, del Decreto Rilancio.

Le istruzioni al modello esplicitano chiaramente, ai fini della compilazione del Quadro B, la modalità di determinazione del reddito di riferimento ed indicano che occorre sommare il reddito complessivo conseguito dal richiedente, dal coniuge non legalmente ed effettivamente separato, dal soggetto legato da unione civile o dal convivente indipendentemente dal fatto che sia fiscalmente a carico del richiedente o meno, e dagli altri familiari[4] di cui all’art. 12 del T.U.I.R., se fiscalmente a carico del richiedente e se facenti parte del suo nucleo familiare nell’anno 2023.

Per quanto riguarda il reddito complessivo dell’anno di imposta 2023 da considerare per ogni familiare individuato, al reddito complessivo assoggettato all’Irpef occorre sommare:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- il reddito d’impresa o di lavoro autonomo assoggettato all’imposta sostitutiva prevista per il regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità, cosiddetto “regime dei minimi” (art. 27, commi 1 e 2, del Dl n. 98/2011);

- il reddito d’impresa o di lavoro autonomo assoggettato all’imposta sostitutiva prevista per il regime forfetario (art. 1, commi 54/89, della legge n. 190/2014);

- le retribuzioni corrisposte da Enti e Organismi Internazionali, da Rappresentanze diplomatiche e consolari, da Missioni, dalla Santa Sede, dagli Enti gestiti direttamente da essa e da gli Enti centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera ed in altri Paesi limitrofi in via continuativa e come oggetto esclusivo del rapporto lavorativo da soggetti residenti nel territorio dello Stato;

- la quota di agevolazione ACE (art. 1 del Dl n. 201/2011).

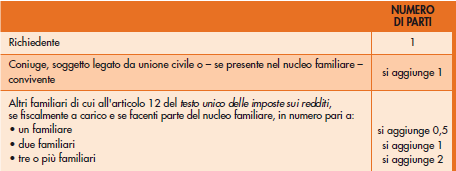

Il reddito di riferimento per l’anno 2023 è infine calcolato sommando i redditi dei soggetti individuati e poi dividendo il risultato per il numero di parti determinato in base alla Tabella 1-bis allegata al decreto Rilancio:

Un esempio può aiutare a chiarire:

- Richiedente: reddito 2023 euro 15.000;

- Coniuge: reddito 2023 euro 6.000;

- 1 figlio a carico

Il coefficiente denominatore così si ricava: 1 per il richiedente, + 1 per il coniuge, +0,5 per il figlio = 2,5

Il reddito è pari ad euro 21.000 (15.000+6.000), mentre il reddito di riferimento per richiedere il contributo è pari ad euro 8.400,00 (21.000/2,5)

Il predetto Modello dovrà essere trasmesso esclusivamente in via telematica direttamente dal richiedente ovvero avvalendosi di un intermediario abilitato (art. 3, comma 3 D.P.R. 322/1998).

Il contributo spettante sarà quantificato[5] dall’Agenzia delle Entrate e sarà corrisposto dalla stessa mediante accreditamento diretto sul conto corrente bancario o postale indicato dal richiedente nell’istanza, e intestato o cointestato al richiedente.

Il contribuente ha facoltà di rinunciare al contributo richiesto utilizzando il medesimo modello e procedendo ad una compilazione semplificata[6] e barrando la casella relativa alla rinuncia.

Infine si rammenta che per espressa previsione normativa (art. 1 c. 2 D.M. 6/8/2024) il contributo a fondo perduto è privo di effetti fiscali per il beneficiario.

___________________________________

[1] 8-bis. Per gli interventi effettuati dai condomini, dalle persone fisiche di cui al comma 9, lettera a), e dai soggetti di cui al comma 9, lettera d-bis), compresi quelli effettuati dalle persone fisiche sulle singole unità immobiliari all’interno dello stesso condominio o dello stesso edificio, compresi quelli effettuati su edifici oggetto di demolizione e ricostruzione di cui all’articolo 3, comma 1, lettera d), del testo unico delle disposizioni legislative e regolamentari in materia edilizia, di cui al decreto del Presidente della Repubblica 6 giugno 2001, n. 380, la detrazione spetta anche per le spese sostenute entro il 31 dicembre 2025, nella misura del 110 per cento per quelle sostenute entro il 31 dicembre 2022, del 90 per cento per quelle sostenute nell’anno 2023, del 70 per cento per quelle sostenute nell’anno 2024 e del 65 per cento per quelle sostenute nell’anno 2025. Per gli interventi effettuati su unità immobiliari dalle persone fisiche di cui al comma 9, lettera b), la detrazione del 110 per cento spetta anche per le spese sostenute entro il 31 dicembre 2023, a condizione che alla data del 30 settembre 2022 siano stati effettuati lavori per almeno il 30 per cento dell’intervento complessivo, nel cui computo possono essere compresi anche i lavori non agevolati ai sensi del presente articolo. Per gli interventi avviati a partire dal 1° gennaio 2023 su unità immobiliari dalle persone fisiche di cui al comma 9, lettera b), la detrazione spetta nella misura del 90 per cento anche per le spese sostenute entro il 31 dicembre 2023, a condizione che il contribuente sia titolare di diritto di proprietà o di diritto reale di godimento sull’unità’ immobiliare, che la stessa unità’ immobiliare sia adibita ad abitazione principale e che il contribuente abbia un reddito di riferimento, determinato ai sensi del comma 8-bis.1, non superiore a 15.000 euro. Per gli interventi effettuati dai soggetti di cui al comma 9, lettera c), compresi quelli effettuati dalle persone fisiche sulle singole unità’ immobiliari all’interno dello stesso edificio, e dalle cooperative di cui al comma 9, lettera d), per i quali alla data del 30 giugno 2023 siano stati effettuati lavori per almeno il 60 per cento dell’intervento complessivo, la detrazione del 110 per cento spetta anche per le spese sostenute entro il 31 dicembre 2023;

[2] <<… – il codice fiscale del soggetto, persona fisica, che richiede il contributo;

– il codice fiscale del de cuius, nel caso in cui il soggetto richiedente sia un erede del soggetto che ha sostenuto la spesa agevolabile e conservi la detenzione materiale e diretta dell’immobile per il quale richiede il contributo;

– il codice fiscale del legale rappresentante del soggetto che richiede il contributo, nel caso in cui il soggetto richiedente sia minore o interdetto;

– l’IBAN del conto corrente intestato o cointestato al soggetto richiedente il contributo;

– il codice fiscale dell’eventuale soggetto incaricato della trasmissione telematica dell’istanza;

– la data di sottoscrizione e la firma dell’istanza. …>>

[3] <<… In particolare, in caso di spese agevolabili sostenute direttamente dal richiedente, la dichiarazione di:

– avere un reddito di riferimento per l’anno di imposta 2023 non superiore a euro 15.000, determinato secondo quanto disposto dall’articolo 119, comma 8-bis.1, del decreto-legge 19 maggio 2020, n. 34;

– aver sostenuto, nel periodo dal 1° gennaio 2024 al 31 ottobre 2024, spese detraibili con percentuale del 70% a fronte degli interventi edilizi previsti dall’articolo 119, comma 8-bis, primo periodo, del decreto-legge 19 maggio 2020, n. 34, ed effettuati sull’unità immobiliare per la quale si richiede il contributo e/o sulle parti comuni condominiali gravanti sulla medesima unità immobiliare. I citati interventi devono aver raggiunto, entro la data del 31 dicembre 2023, uno stato di avanzamento dei lavori non inferiore al 60%, asseverato ai sensi dell’articolo 119, comma 13, del medesimo decreto e oggetto di opzione per lo sconto in fattura o per la cessione del credito ai sensi dell’articolo 121, comma 1, lettere a) e b), del medesimo decreto;

In caso di sostenimento delle spese da parte del de cuius, l’istanza contiene la dichiarazione:

– che il de cuius, alla data del sostenimento della spesa agevolabile, era in possesso dei requisiti sopra riportati;

– che l’erede richiedente conserva la detenzione materiale e diretta dell’immobile oggetto dell’intervento.

– la dichiarazione che il richiedente è titolare del diritto di proprietà o altro diritto reale di godimento sull’unità immobiliare per la quale si richiede il contributo e la specifica che tale unità immobiliare è adibita o non è adibita ad abitazione principale;

– ovvero, in alternativa, la dichiarazione che il richiedente non è titolare del diritto di proprietà o altro diritto reale di godimento sull’unità immobiliare per la quale si richiede il contributo e che beneficia di detrazione in qualità di detentore; in tal caso deve essere indicato il codice fiscale di un soggetto titolare di diritto di proprietà o altro diritto reale di godimento sull’unità immobiliare per la quale si richiede il contributo; … >>

[4] I familiari – diversi dal coniuge e dal soggetto equiparato – indicati all’art. 433 del Codice civile, richiamato dall’art.12 del testo unico delle imposte sui redditi, sono i seguenti: • i figli (compresi i figli naturali riconosciuti e i figli adottivi o affidati) di qualunque età; • in mancanza di figli, i discendenti prossimi; • i genitori o, in loro mancanza, gli ascendenti prossimi; • i generi e le nuore; • il suocero e la suocera; • i fratelli e le sorelle.

[5] L’importo del contributo spettante a ciascun richiedente sarà quantificato sulla base delle modalità stabilite dal paragrafo 3 del Provvedimento dell’Agenzia delle Entrate n. 360503 del 18/9/2024.

[6] In tal caso infatti devono essere compilati solamente i campi del codice fiscale del richiedente, dell’eventuale de cuius, dell’eventuale legale rappresentante e dell’eventuale intermediario delegato.