Negli ultimi anni, il legislatore è più volte intervenuto introducendo diverse tipologie di “bonus fiscali” – generalmente rappresentati da crediti d’imposta, detrazioni e contributi – al fine di sostenere le imprese in difficoltà e dare impulso alla ripresa economica del Paese.

Tuttavia, sin da subito sono state sollevate perplessità in merito al trattamento contabile da adottare; in particolare:

- da una parte, c’era chi propendeva per ricondurre le suddette agevolazioni fiscali al trattamento contabile previsto per i contributi in conto impianti;

- dall’altra, vi era chi proponeva di imputare i diversi “bonus fiscali” a diretta riduzione dell’ammontare delle imposte iscritte a bilancio.

Sul punto è quindi intervenuto l’OIC nella comunicazione dello scorso 25 gennaio 2021 “Comunicazione sulle modalità di contabilizzazione dei bonus fiscali” – con la quale ha precisato che le diverse agevolazioni (tra le altre, il Superbonus 110%, il Sismabonus, il Bonus Facciate) sarebbero riconducibili alla disciplina dei contributi in conto impianti, con conseguente applicazione dei criteri di contabilizzazione previsti dall’OIC 16, se riferite a immobilizzazioni materiali e dall’ OIC 13 per i beni iscritti tra le rimanenze[1].

In particolare, con riferimento alle immobilizzazioni materiali, il paragrafo 85 dell’OIC 16 definisce i contributi in conto impianti come quelle “somme erogate da un soggetto pubblico (Stato o enti pubblici) all’impresa per la realizzazione di iniziative aventi ad oggetto la costruzione, riattivazione e ampliamento di immobilizzazioni materiali commisurati al costo delle medesime [omissis]”.

Sempre secondo quanto previsto dall’OIC 16 il credito tributario viene iscritto in bilancio nel momento in cui esiste la ragionevole certezza che le condizioni previste per il riconoscimento del contributo siano soddisfatte e che i contributi vengano erogati. In tale contesto il paragrafo 88 dello stesso OIC 16 individua due criteri di contabilizzazione dei crediti tributari:

- il metodo diretto in forza del quale i contributi sono contabilizzati a diretta riduzione del costo delle immobilizzazioni materiali cui si riferiscono.

Utilizzando tale primo metodo, le scritture contabili della società beneficiaria risulterebbero le seguenti:

anno n

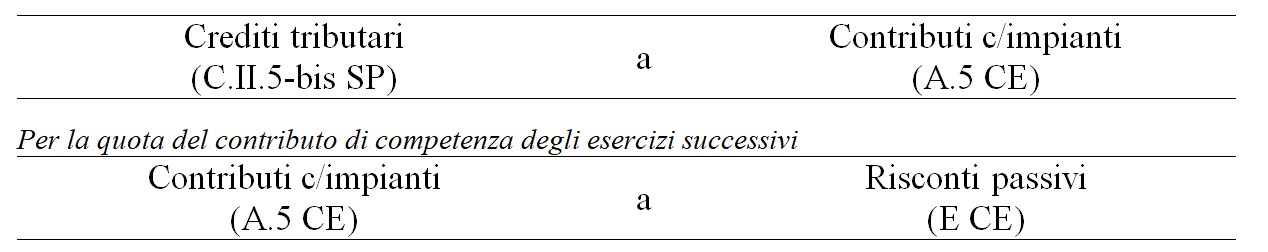

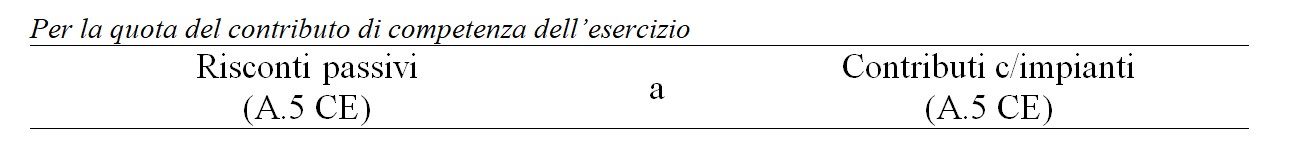

- il metodo indiretto in forza del quale i contributi sono contabilizzati attraverso l’iscrizione di un risconto passivo che viene rilasciato a conto economico (tra gli “altri ricavi e proventi” – voce A5 di C/E) nel periodo di ammortamento dell’immobilizzazione materiale a cui gli stessi si riferiscono.

Seguendo tale ultimo metodo, le scritture contabili in capo alla società beneficiaria risulterebbero le seguenti:

anno n

Anno n+1

Sul punto, giova evidenziare che la scelta di un metodo in luogo dell’altro risulta del tutto neutrale rispetto al risultato d’esercizio, posto che, in entrambi i casi, si registra un incremento dello stesso. Nel dettaglio tale incremento è dovuto:

- con il metodo diretto, alla contabilizzazione di una minore quota di costi d’esercizio in quanto l’ammortamento imputato a CE viene determinato non più sul valore “lordo” dell’immobilizzazione bensì sullo stesso valore al “netto” dei contributi ricevuti;

- con il metodo indiretto, alla contabilizzazione di maggiori ricavi, in quanto viene imputata una componente positiva di reddito tra gli “altri ricavi e proventi”.

Tuttavia, a parità di risultato economico ante imposte, la scelta di un metodo piuttosto che dell’altro è suscettibile di determinare conseguenze sul piano della misurazione dei margini operativi dell’impresa. Infatti, l’applicazione del metodo indiretto determina un miglior EBITDA (“Earnings Before Interests Taxes Depreciation and Amortization” – indice che viene spesso monitorato dagli istituti finanziari ai fini dell’accesso al credito) in quanto calcolato come differenza tra i ricavi e i costi della gestione caratteristica senza considerare gli ammortamenti.

Sotto un diverso profilo, poi, un’ulteriore problematica scaturente dal metodo contabile adottato risulterebbe quella relativa alla determinazione della plus/minusvalenza in caso di successiva cessione del bene agevolato. In particolare:

- applicando il metodo, si determinerebbe una maggiore plusvalenza (ovvero una minore minusvalenza) contabile a fronte di un minore valore contabile netto del bene iscritto in bilancio (in quanto decrementato dei contributi di cui si è beneficiato);

- applicando il metodo indiretto, invece, a fronte di un maggiore valore netto contabile verrebbe rilevata una minore plusvalenza (ovvero una minusvalenza o maggior minusvalenza) che risulterebbe, tuttavia, “bilanciata” dal fatto che verrebbe interamente “rilasciato” a CE il valore residuo del risconto passivo quale provento dell’esercizio.

E’ evidente, dunque, che la cessione del bene necessiti di essere attenzionata alla luce del fatto che i due metodi devono determinare lo stesso risultato civilistico.

Così chiarite le questioni contabili, restano tuttavia irrisolte alcune questioni fiscali.

Ed invero, in termini generali i “contributi in conto impianti” concorrono alla formazione del reddito indipendentemente dei criteri civilistici che ne regolano l’imputazione in Conto economico. Pertanto:

- se i contributi sono imputati direttamente alla voce A.5 del Conto economico (metodo indiretto), occorre riscontare tale ricavo al fine di farlo partecipare al reddito secondo il principio della competenza;

- se il contributo viene portato a riduzione del costo dei cespiti cui si riferisce (metodo diretto), esso concorre a formare il reddito sotto forma di minori quote di ammortamento deducibili nei periodi d’imposta di utilizzo del bene.

In assenza di una disposizione normativa e di specifici interventi di prassi sul tema, alcuni operatori hanno sollevato perplessità in merito alla rilevanza fiscale dei contributi sulla base di possibili disparità di trattamento risultanti dall’applicazione dei due diversi metodi sopra descritti.

Ed infatti, nel caso di cessione del cespite non completamente ammortizzato, con l’applicazione del metodo diretto si rileverebbe una maggiore plusvalenza tassabile/minore minusvalenza deducibile in quanto il valore residuo dell’immobile sarebbe inferiore a quello determinato con il metodo indiretto; e ciò, come detto, per effetto dell’imputazione del contributo a decremento dello stesso nonché delle conseguenti minori quote di ammortamento imputate a C/E.

Sul punto, giova peraltro evidenziare come anche l’Agenzia delle Entrate, nella risposta ad interpello n. 204/2021 – benché con riferimento al caso di una persona fisica –, sembrerebbe essersi espressa in favore di quest’ultima impostazione riconoscendo le spese sostenute per la ristrutturazione oggetto di superbonus e altri bonus edilizi ad incremento del costo fiscale dell’immobile. Nel documento di prassi citato, infatti, l’Agenzia ha affermato quanto segue:

“Tanto premesso, nel caso di specie si ritiene che le spese per gli interventi finalizzati alla riduzione del rischio sismico e di efficientamento energetico, deliberati dall’assemblea del condominio, per la parte imputata all’Istante, nonché le spese sostenute per la sostituzione dei serramenti nel proprio appartamento, rientrano tra le spese incrementative, nell’accezione formulata dalla Cassazione nella richiamata sentenza, trattandosi di spese che non attengono alla normale gestione del bene e che ne hanno determinato un aumento di valore, perdurante al momento in cui viene realizzata l’operazione imponibile. Tali spese, pertanto, possono essere considerate, ai fini del calcolo della plusvalenza della cessione infraquinquennale dell’immobile, ai sensi del citato articolo 68 del TUIR, tra i costi inerenti all’immobile medesimo.[omissis].

D’altra parte, una diversa interpretazione, determinerebbe de facto una tassazione del beneficio derivante dalla fruizione della detrazione fiscale – ancorché fruito sotto forma di sconto in fattura – mediante la tassazione di una maggiore plusvalenza ex articolo 68, comma 1, del TUIR”.

Alla luce delle suddette considerazioni, il contributo dovrebbe essere considerato non imponibile fiscalmente e, di conseguenza, il contribuente dovrebbe effettuare una variazione in diminuzione ai fini fiscali:

- nel caso di metodo diretto, per recuperare la quota di ammortamento non transitata a CE;

- nel caso di metodo indiretto, per non assoggettare a tassazione il provento rilevato nella voce A.5 di CE.

Le argomentazioni dell’Agenzia, tuttavia, non risultano a ben vedere dirimenti nel caso di soggetti IRES in quanto, anche nel caso in cui si dovesse considerare il contributo come rilevante ai fini fiscali, nessuna differenza significativa sarebbe riscontrabile in caso di cessione del bene; ciò in quanto con il metodo indiretto, la minore plusvalenza tassata/maggiore minusvalenza deducibile risulterebbe comunque “bilanciata” dal fatto che verrebbe interamente “rilasciato” a CE il valore residuo del risconto passivo quale provento tassabile nell’esercizio.

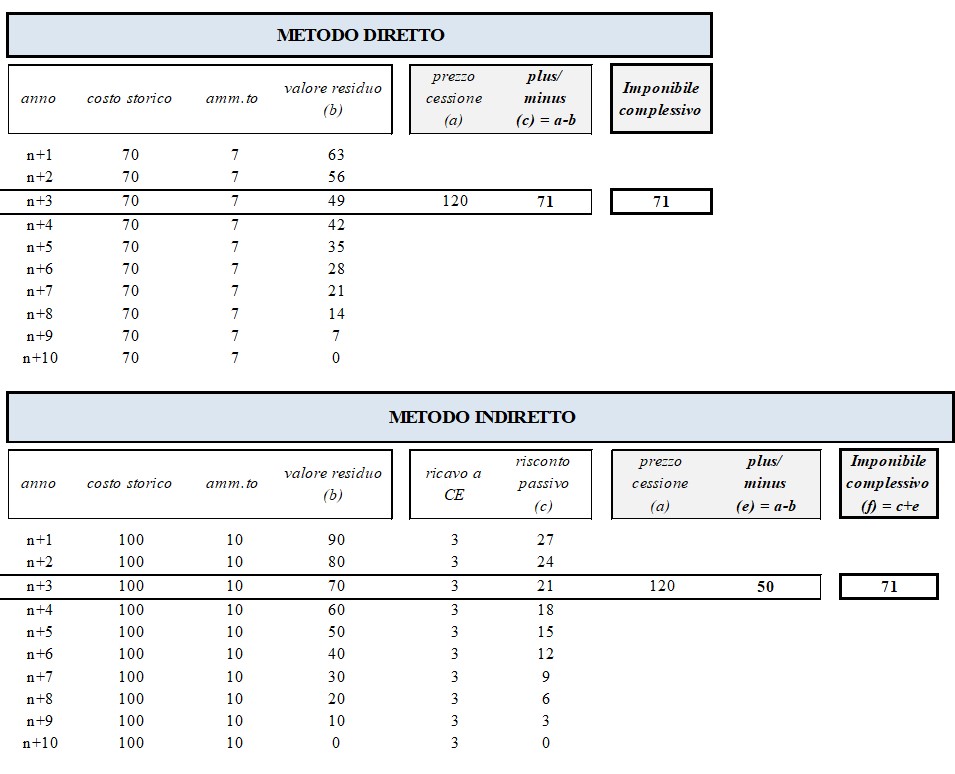

Al fine di chiarire quanto appena esposto, si riporta di seguito un breve esempio, in cui l’importo assoggettato a tassazione risulta essere lo stesso sia nel caso di applicazione del metodo diretto, sia di quello indiretto.

ESEMPIO

Si ipotizzi un contributo di Euro 30 relativo ad un immobile con costo storico pari ad Euro 100 e con vita utile di 10 anno.

Si supponga, poi, che all’anno “n+3” l’immobile venga ceduto per un ammontare pari ad Euro 120.

La plusvalenza determinabile per effetto dell’applicazione dei metodi diretto e indiretto dovrebbe quantificarsi come segue.

Dall’esempio riportato risulta, invero, che – sebbene la plusvalenza determinata con il metodo diretto sia di ammontare superiore rispetto a quella determinata con il metodo indiretto – la quota di reddito imponibile derivante dalla cessione dell’immobilizzazione risulta essere di pari ammontare.

Muovendo da tale rappresentazione, non sembrerebbero riscontrabili particolari incongruenze derivanti dall’applicazione dei due diversi metodi in caso di cessione del bene; tuttavia, sul punto sarebbe auspicabile un definitivo chiarimento da parte dell’Agenzia delle Entrate al fine di risolvere i profili di incertezza ancora in essere.

_________________________________

[1] Si veda sul punto Panzera da Empoli G.“Veri bonus e finti sconti in fattura: paradossi contabili di un’infelice semantica“.